Avantajlı Kredi Kartı Seni Bekliyor – Hemen Başvur

Kredi notu, ücretsiz ve kolay şekilde her yerde yer almaz. Bunun için ekstra hizmet kapsamında öğrenmeniz söz konusudur.

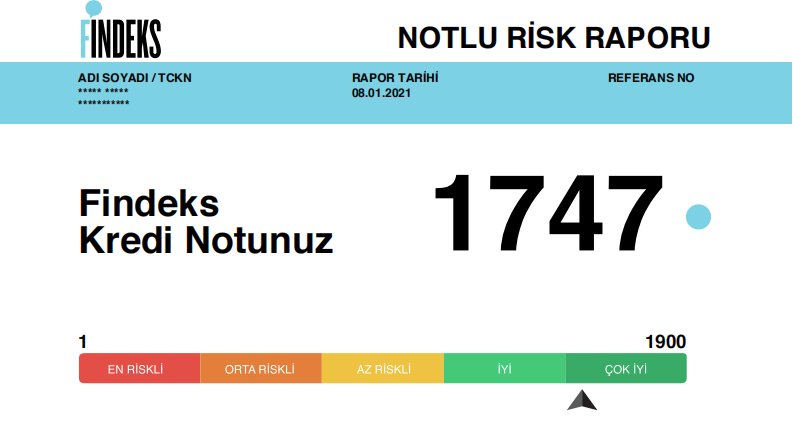

Findeks bu alanda hizmet veren bir kuruluştur. Kredi notunuzu, belirli bir ücret karşılığında Findeks üzerinden kolayca öğrenebilirsiniz. Hızlıca şu adımları takip etmeniz yeterli olacaktır; Findeks.com adresini ziyaret edin.

Üyelik işlemlerinizi tamamlayarak yeni üyeliğiniz ile giriş yapın. Uygulama içinde ya da web sitede sıralanan kampanya seçeneklerinden birini tercih ederek ödemesini yapın. Ardından Findeks raporunuzu ayrıntılı şekilde görüntüleyin. Findeks otomatik olarak kredi botunuzu bildiren SMS’ler de gönderebilir. Bu tercih edeceğiniz paketin içeriği ve kapsamına göre değişir. Bu tarz paketlerle kredi notunuzu değerlendirebilir, kolayca takip altında tutabilirsiniz.

Kredi Notu Neden Önemlidir?

Kredi notu bankalar arasında incelenen, tüketicinin karnesi şeklindedir. Banka müşterileri herhangi bir kredili ürüne başvurduğu zaman bankaların ilk dikkate aldığı detay kredi notudur.

Kredi notu olarak sunulan her değer aralığının bir anlamı vardır. Bu sizin risk gurubunuzu belirler. 0 ile 1900 değerleri arasında olan kredi notu yükseldikçe risk durumu azabilir. Böylece bankaların size kredili ürünler kullandırma olasılığı da artış gösterir.

Kredi Notu Nasıl Yükseltilir?

Kredi notu kredili ürünleri kullanabilme açısından oldukça önemlidir. Bu nedenle de tüketicilerin kredi notunu yükseltmeye çalışması ve doğru takip etmesi gerekir. Bunun için belirli parametreleri gözden geçirip takip altında tutmanız yeterli olacaktır.

Kısaca kredi notunuzu yükseltmek üzere atabileceğiniz başlıca adımlar şu şekildedir; Gecikmeli borçlarınız varsa mutlaka kapatın. İcralık davalarınız varsa ödemelerini yaparak kapatın.

Mevcut kredi kartlarınızı düzenli ve zamanında ödemeye özen gösterin. Kredi kartınızı asgari düzeyde değil tamamını ödemeye çalışın. Faturalarınızı düzenli ödemeye özen gösterin. Bankalardan ret cevabı alınca sık sık kredi ya da kredi kartı gibi ürünlere başvuru yapmayın. Düzenli aralıklarla kredi notunuzu inceleyerek yükseltmek için aksiyon alın. Bu detayları dikkate almanız kısa vadede kredi notunuzun iyileşmesine yardımcı olacaktır. Kredi notu her ay düzenlenir. O nedenle bir aylık düzenli ödemeleriniz bile kredi notunuzun yükselmesine yardımcı olur. Özellikle kredi kartı kullanımları ve kredili ürün ödemeleriniz kredi notuna en fazla etki eden unsurlardır.

Kredi Notu Neden Düşer?

Kredi notu birden fazla etkene bağlı olarak hızla düşebilir. Hatta attığınız yanlış adımlar sonucunda kara listeye bile düşebilirsiniz. Kara listeye düşmeniz demek hiçbir bankadan yıllar boyunca bankacılık ürün hizmeti alamamanız anlamına gelir.

Kısaca şu hataları yaparsanız kredi notunuzun hızla düşüşe geçtiğini görebilirsiniz; Kredili ürün ödemelerini düzenli yapmamak, Kredi kartı borcunun sadece asgarisini ödemek, Kredi kartı borcunu ödememek, gecikmeye düşmesi, Bankalar dışındaki finans kuruluşlarının ödemelerini geciktirmek, Kredili ürünleri geç ödemek, Sürekli kredi ya da kredi kartı başvurusunda bulunmak, İcralık olmanız,

Yukarıdaki ve benzeri adımlar kredi notunuzun oldukça hızlı şekilde düşmesine neden olur. Bu hususları dikkate alıp düzenlerseniz kredi notunuz hızlı olarak yükselecektir.

Kredi Notu Puanları Ne Anlama Gelir?

Kredi notu puan tablosu çoğu zaman yanlış okunur. Puan aralıklarının ne anlama geldiği, kredili ürün kullanıp kullanılmayacağı gibi detayları doğru okumakta yarar vardır.

Findeks raporlarında karşınıza çıkan puan tablosu sayı değerleri ve anlamları kısaca şöyledir;

Tabloda gördüğünüz sayı değerlerinin anlamları karşılarındaki ifadelerdir. Yukarıdan aşağıya doğru risk oranının arttığını anlayabilirsiniz. Örneğin kredi notunuz 1700-1900 arasındaysa neredeyse tüm bankalar hiç sorun oluşturmadan istediğiniz miktarda kredi verecektir.

Ancak puanının 1-699 arasındaysa hiçbir banka size kredi ya da kredi kartı vermeye yanaşmayacaktır. Kredi kullanmak istiyorsanız kredi notunuzu düzenli şekilde takip etmeniz gerekir.

Bu takibinizde eğer aralığı riskli guruba denk geliyorsa notunuzu düzeltmek için hızlıca aksiyon almanız tavsiye edilir. Aksi halde kara listeye düşebilir, bankacılık ürünlerinin hiç birinden faydalanamaz duruma gelebilirsiniz.

Kredi notu ve anlamları hakkında merak edebileceğiniz tüm detayları içeriğimizde sunduk. Siz de konu hakkında görüşlerinizi bildirmek üzere yorum alanına yazabilirsiniz. Yorumlarınızı dikkate alarak en kısa süre içerisinde geri bildirimde bulunuyoruz.

Ön onaylı kredi başvuru sonuç ekranında yansıyan bir ibaredir. İhtiyaç, konut ya da taşıt kredisi başvurusu yapanlar ‘’ön onaylı kredi’’ ne demek şeklinde araştırma yapıyor. Genelde kredi başvuruları online ya da direk banka şubesi üzerinden yapılır. Online yapılan kredi başvurularında müşterilere ön onaylı krediniz hazır şeklinde bir geri bildirim gelir.

Bu geri bildirimin olumlu ya da olumsuz sonuca dair ne ifade ettiği merak edilir. Ön onaylı kredi bankanın yaptığı ilk değerlendirme sonucunu ifade eder. Bu değerlendirmenin olumlu sonuçlanacağı anlamına gelir. Ancak nadir durumlarda ön onay alınan kredinin reddedilmesi de söz konusu olabilir. Ön onaylı kredilere dair merak edebileceğiniz tüm detayları içeriğimizin devamında bulabilirsiniz.

Ön Onaylı Kredi Kesin Çıkar Mı?

Ön onaylı kredi, ihtiyaç, taşıt ya da konut gibi kredi ürünlerine yapılan başvuruların banka tarafından yaptığı ilk değerlendirmeyi ifade eden acıkma mesajıdır. Bu geri bildirim süreci sadece SMS, telefon ya da online mobil uygulama üzerinden yapılan kredi ürün başvuruları için geçerlidir. Genelde ilk değerlendirme aşamasında müşteriyi bilgilendirmek üzere atılan SMS içeriğinde kredi notunuz kredi koşullarını karşılıyorsa ön onay mesajı alırsınız.

Bir diğer deyişle, kredi ön onayı almanız başvurduğunuz kredinin olumlu değerlendirileceğini de ifade eder. Ön onaylı kredi bildirimleri bankaların müşterilerine zaman kazandırmak amacıyla geliştirdikleri bir sistemdir. Ön onayın hemen akabinde banla sicil bilgilerinizi, kredi geçmişinizi ve gelir seviyenizi araştırır. Herhangi bir gecikme ya da icra durumu görülmezse başvurduğunuz miktar genelde onay alır.

Ön Onaylı Kredinin Onay Süresi Nedir?

Ön onay alan krediniz için değerlendirme süreci devam eder. Bankaların ilk değerlendirme neticesini zaman kazanmak amacıyla ön onay mesajı ile ilettiğini ifade edebiliriz. Ön onaya alınan kredi ürününüzün onaylanması kredi ürününe göre değişir. Miktar, kredi siciliniz, ödeme geçmişiniz ve gelir seviyeniz bu süreçte değerlendirilir. Kredi türüne göre ön onay süreci bilgilerini aşağıda bulabilirsiniz;

İhtiyaç Kredisinde Ön Onay Süreci

• İhtiyaç kredisi ürünleri ön onay sürecinin en hızlı tamamlandığı ürünlerdir. Bunun nedeni ise ihtiyaç kredi limitlerinin diğer kredi ürünlerine oranla daha düşük miktarlarda olmasıdır. Belgelerinizi eksiksiz ibraz ettiyseniz ihtiyaç kredisi ön onay süresi ortalama 1 iş günü içerisinde tamamlanır.

Konut Kredisinde Ön Onay Süreci

• Konut kredisi ön onay süreci diğer kredi ürünlerine kıyasla daha uzun sürer. Bunun nedeni ise sadece sizin belgelerinizin değil aynı zamanda satın almak istediğiniz konutun da eksper tarafından değerlendirmeye alınmasıdır. Tüm belgeleri ibraz etmeniz halinde, konut eksper raporu dahil olmak üzere ön onay süreci 2 ile 5 iş günü içerisinde tamamlanır.

Taşıt Kredisinde Ön Onay Süreci

• Taşı kredisi taleplerinizde de konut kredisinde olduğu gibi süreç biraz uzayabilir. Çünkü gelir durumunuz, kredi siciliniz ve diğer belgeleriniz incelenirken aynı zamanda satın almak istediğiniz taşıt da eksper tarafından incelemeye alınır. Bilirkişi taşıta dair değer belgelendirmesini bu süreçte yapar. Yine ortalama kredi sürecinin netlik kazanması 2 ile 5 iş günü kadar sürebilir.

Kredi ön onayınıza dair detaylı bilgi almak üzere başvurduğunuz banka ile irtibata geçebilirsiniz. Ya da doğrudan banka şubesini ziyaret ederek de bilgi talebinde bulunabilirsiniz.

Ön Onaylı Kredi Nasıl Takip Edilir?

Başvuru yaptığınız kredi ürünleri için bankalar merkez şubeye yansıyan başvurularınızı ön onay yöntemi ile kabul eder. Bu süreç kullanıcının başvuru onay sürecini daha hızlı ve pratik kılmak amacıyla uygulanır. Başvurunuz için ön onay bilgilendirmesi aldıktan sonra, başvuru yaptığınız dijital kanallar üzerinden süreci takip edebilirsiniz.

Genelde bankanın mevcut müşterisiyseniz sizi zaten SMS ile sürece dair bilgilendirirler. Evraklarınız eksiksiz şekilde ibraz edildiyse ön onay sürecinde çeşitli sorulara yanıt almak için banka tarafından aranabilirsiniz. Bu görüşmelere hızlı yanıt vermeniz sürecin daha hızlı tamamlanmasına yardımcı olur.

Ön Onaylı Kredi İptal Olur Mu?

Ön onay genel olarak kredinizin olumlu sonuçlanacağını ifade eder. Ancak yapılan nitelikli analiz neticesinde krediyi almaya uygun görülmezseniz banka tarafından iptal edilebilir. Ya da doğrudan eğer satın alacağınız konut veya taşıt değeri kredi için yeterli olmazsa da kredinizi iptal edebilirler. Bu hususta daha detaylı bilgi için doğrudan bankanızla irtibata geçebilirsiniz.

Bankaya gitmeden hesap açma işlemleri için özel ya da kamu bankalarının başvuru kabul işleyişleri farklılık gösterir. Yeni bir müşteri olarak herhangi bir bankada hesap açmak istiyorsanız süreci doğru yönetmeniz gerekir. Dijitalleşen bankacılık sektöründe artık yeni hesap açmak için şubelere gitmenize gerek yoktur. Ortalama olarak her banka bu hizmeti sunar.

Banka şubesine hiç gitmeden tamamen online adımlarla hesabınızı açabilir ve kullanmaya başlayabilirsiniz. Bu dijital başvuru sürecinin de bir akışı mevcuttur. Sürece dair daha fazla bilgi almak için içeriğimizin devamında yer verdiğimiz adımları inceleyebilirsiniz.

Bankaya Gitmeden Hesap Nasıl Açılır?

Bankaya gitmeden hesap açma işlemlerini oldukça basit birkaç adımı takip ederek tamamlayabilirsiniz. Bu yönteme DOB yani Uzaktan Müşteri Edinimi denir. Başvuru yapmak istediğiniz bankanın mobil uygulamasını akıllı telefonunuza indirmeniz gerekir. Ardından mobil uygulamalara giriş sırasında müşterimiz ol tarzında ibareler görürsünüz. Bu alanlara tıklayarak istenen tüm bilgileri ve evrakları eksiksiz bir şekilde girerek kontrole göndermeniz gerekir.

Bu aşamadan sonra ilgili bankaların müşteri temsilcileri sizi online görüşme yapmak üzere arar. Bu online görüşme sırasında telefonunuzun NFC özelliği ile kimliğiniz taranır ve yüz tarama gibi işlemlerle süreç doğrulanır. Bazı bankalar uzaktan görüntülü arama talebinde de bulunabilir. Tüm işlemleriniz tamamlandıktan sonra ilgili bankada hesabınız açılmış olur.

Online Banka Hesabı Açmanın Şartları var Mıdır?

Bankaya gitmeden hesap açma işlemleri yapabilmek için ne gibi şartların arandığı da sıkça merak edilenler arasındadır. Dijital işlem olan bu süreçte NFC özelliği taşıyan tablet ya da akıllı telefonlara sahip olmanız gerekir. Çünkü uzaktan kimlik analizi, doğrulaması, yüz tanımlama gibi işlemler bu teknolojik özellik sayesinde uygulanabiliyor. Banka hesabınızı online olarak açmak için gerekenler ise kısaca şu şekilde sıralanabilir;

• Başvuranın kimlik belgesi,

• Başvuran kişinin açık adres bilgileri,

• Başvuran müşterinin iletişim numarası bilgileri

İlk başvuru aşamasında sizden istenen belgeler yukarıdaki gibidir. Sonraki aşamada ise sizden şu belgeleri ibraz etmeniz ya da onaylamanız talep edilir;

• Müşteri bilgi formu,

• Bankacılık hizmetleri sözleşmesi,

• Temel bankacılık ürün formu,

İkinci aşamada da bu belgeler tarafınıza ibraz edilerek imzalanmanız istenir. Bu süreçte formları detaylı olarak inceledikten sonra imzalamanız tavsiye edilir. Tüm süreç sorunsuz tamamlandıktan sonra banka hesabınız kullanabileceğiniz şekilde aktive edilir.

Bankaya Gitmeden Hesap Açabileceğiniz Bankaların Listesi

Bankaya gitmeden hesap açma işlemlerine bankacılık sektöründe müşteri edinimi adı verilir. Eğer bankalarda sıra beklemeden online olarak hesap açmak istiyorsanız dijital kanallar üzerinden başvuru yapmanız gerekir. Bunun yanı sıra başvuru sırasında kullandığınız telefonun NFC özeliğinin olması gerekir.

NFC yakın alan iletişimi sağlayan kimliğinizin çipini okuyabilen bir teknolojidir. Bu nedenle de başvuru süreçlerinin tamamlanmasında sizi arayan banka temsilcisi kimliğinizi NFC özelliği ile okutmanızı talep edecektir. Online olarak kolayca banka hesabı açabileceğiniz bankalar ise kısaca şu şekildedir;

• Türkiye Ekonomi Bankası (TEB)

• CEPTETEB

• En Para Bankası

• Akbank

• Burgan Bank

• Garanti BBVA Bankası

• QNB Finansbank

• Albaraka Türk Bankası

• Ziraat Bankası

• Denizbank

• Kuveyt Türk Bankası

• Yapı Kredi Bankası

• ING Bank

• Vakıf Katılım Bankası

• Alternatif Bank

• Anadolu Bank

Yukarıda yer alan özel ya da kamu bankalarının tamamı online müşteri kabulü yapar. Başvuru yapmak için dijital üzerinden ilgili işlem adımlarını takip edebilirsiniz. Eğer online başvuru süreçlerine dair daha fazla bilgi almak istiyorsanız, başvuracağınız bankanın müşteri hizmetlerini arayarak detaylı bilgi talebinde bulunabilirsiniz.

Bankaya Gitmeden Banka Hesabı Açmak Güvenilir Mi?

Yeni müşterilerin en sık araştırdığı bir diğer konu ise bankaya gitmeden banka hesabı açma işlemlerinin ne kadar güvenilir olduğudur. Bankalar bu konuda gizliliğe önem vererek tüm yasal prosedürleri yerine getirir. Üçüncü kişilerin bilgilerinize erişmesini önler nitelikte tedbirler alırlar. Bu açıdan herhangi bir sakıncası yoktur.

Ancak siz başvuru yapmadığınız halde aranıyor ve banka hesabınıza ilişkin kimlik gibi belgeleriniz isteniyorsa dikkat etmeniz gerekir. Çünkü süreci dolandırıcılık şeklinde yöneten kişiler de mevcuttur. Harici bankaya gitmeden hesap açmanın hiçbir sakıncası yoktur.

Bankaya gitmeden hesap açma adımlarına dair aklınıza takılan soruları yorum alanında paylaşarak geri bizden bildirim alabilirsiniz.

Kredi kartı kullanımları her ay ekstre kesim tarihinde, kullanım detaylarına göre borç olarak yansır.

Ekstre borçları dönem boyunca yaptığınız harcamalardan oluşur. Taksitlendirme işlemine göre yansıyan toplam borcunuz ekstrede yer alır. Toplam borcunuza istinaden asgari ödeme tutarı belirlenir.

Eğer toplam borcunuzu ödeyemiyorsanız en az asgari ödeme tutarını ödemeniz beklenir. Ancak sürekli asgari ödeme yapmanız kredi kartınızın kullanıma kapanmasına hatta kredi notunuzun da düşmesine neden olur. Bunun yanı sıra farklı sonuçlara da yol aşabilir.

Asgari tutarı ödersem ne olur?

Kredi kartı asgari ödeme hesaplama işlemi nasıl ve neye göre yapılır? Merak ettiğiniz bu ve benzeri soruların yanıtlarına hemen içeriğimizin devamından ulaşabilirsiniz.

Kredi Kartı Asgari Ödeme Nedir?

Kredi kartı asgari ödeme tutarı, kredi kartı ekstresine yansıyan, toplam dönem borcunuz için ödemeniz gereken en düşük tutardır. Bu tutarın tamamını ya da asgarisini ödemeniz halinde kalan borç bir sonraki döneme devreder.

Devreden tutara göre ise kalan borç için akdi faiz işlemeye devam eder. Asgari ödeme toplam dönem borcunuz hesaplanarak elde edilen minimum tutardır. Bu nedenle de asgari ödemenin üzerinde bir tutar girerek ödeme yapmanız tavsiye edilir.

Birkaç ay üst üste asgari tutar ödemesi yaparsanız, kartınız alışveriş kullanımına kapanacaktır.

Kredi Kartı Asgari Ödeme Hesaplama Nasıl Yapılır?

Kredi kartı harcamalarından sonra her ay dönemsel ekstre yansır. Bu ekstre gelmeden önce tüketici olarak asgari tutarı kendiniz hesaplayabilirsiniz. Ekstre dönemi yaklaştığı zaman genelde çalıştığınız bankayı arayarak ortalama ne kadar asgari ödeme yansıyacağına dair bilgi alabilirsiniz.

Bunun yanı sıra hesaplamayı kendiniz de basit bir formül üzerinden yapabilirsiniz. Bu hesaplama kredi kartınızın limit oranına göre farklılık gösterir.

Kredi kartı asgari ödeme hesaplama işlemleri örnek olarak şu şekilde yapılır;

Toplam borcunuza ve limit oranına göre yukarıdaki yüzdeler üzerinden hesaplamanızı kolayca yapabilirsiniz.

Eğer hesaplamayı net ve doğru yaptığınızdan emin değilseniz de direk çalıştığınız bankanın müşteri hizmetlerini arayarak destek talebinde bulunabilirsiniz.

Kredi Kartı Asgari Ödeme Yapılmazsa Ne Olur?

Kredi kartı asgari ödeme tutarı ödenmemesi halinde doğrudan puanınız düşmeye başlar. Arıca üst üste birkaç dönem ödeme yapılmaması halinde toplam borca akdi faiz işlemeye başlar.

Bununun yanı sıra belirli bir süre sonra da kartınız tamamen alışverişlerde kullanıma kapatılır. Ödemenizi yeniden yapana kadar süreç böyle ilerler. Bu nedenle de her ekstre döneminde asgari ödemenin bir miktar üzerinde ödeme yapmanız tavsiye edilir. Böylece puanınız etkilenmez ve kartınız kullanıma kapatılmaz.

Kredi Kartı Asgari Ödeme Gecikirse Ne Olur?

‘’Kredi kartı asgari ödeme gecikirse ne olur?’’ sorusu da yine en sık merak edilen sorular arasındadır. Kredi kartınızın asgari ödemesini geciktirmeniz halinde banka tarafından aranırsınız. Bu aramada sizden ödeme sözü istenir.

Belirteceğiniz tarih aralığında ödeme yapmanız talep edilir. Ancak bu süre zarfında borcunuza akdi faiz işlemeye devam eder. Ayrıca kredi puanınız da geriye dönük olumsuz etkilenmeye başlar. Sonraki ay düzenli ödeme yapmanız halinde ise kredi notunuz yeniden düzelmeye başlar.

Kredi kartı asgari ödeme hesaplama detaylarına yer verdik. Siz de konuya dair görüşlerinizi yorum alanında belirterek bizden geri bildirim alabilirsiniz. Yorumlarınızı dikkate alıyor en kısa süre zarfında geri bildirimde bulunmaya özen gösteriyoruz.

Yüksek limitli kredi kartı kullanmak isteyenler hangi bankaların verdiğini merakla araştırır.

Kredi kartı bildiğiniz üzere yoğun talep gören bankacılık ürünlerinin başında yer alır. Ödemeleri taksitlendirme, erteleme gibi avantajlar sunar. Limitin yüksek olması yapılan alışverişlerin de yüksek tutarlı olmasına yardımcı olur. Pek çok banka kredi kartlarını kullandırmaya başladığında limiti düşük tutar.

Tüketici kartı düzenli kullandıkça bu durum kredi puanına yansır. Yükselen kredi puyanı neticesinde ise müşterilerine yüksek limit teklifleri sunarlar. Ancak bazı bankalar diğerlerine kıyasla ilk kredi kartı limitini yüksek verebilir. Bu bankaların listesi ve daha fazlası için içeriğimizin devamını incelemeye başlayabilirsiniz.

En Yüksek Limitli Kredi Kartı Veren Bankalar Hangileridir?

Kamu ya da özel bankalardan bazıları yüksek limitli kredi kartı veren bankalar arasında yer alır. Hem başvuru hem de limit açısından kolaylık sağlayan bu bankalar en fazla müşteri kitlesine sahip olan bankalar olarak da dikkat çeker.

Eğer ilk limiti yüksek veren bir bankadan kredi kartı almak istiyorsanız tercihinizi şu bankalardan yana kullanabilirsiniz;

Yüksek limitli kredi kartı almak istiyorsanız yukarıdaki bankalardan birini tercih edebilirsiniz. Ayrıca ilk etaptan sonra en hızlı limit yükseltme imkanı sunan bankalar da yine yukarıda yer verdiğimiz bankalardır.

Kredi Kartı Limiti Neye Göre Belirlenir?

Yüksek limitli kredi kartı alırken limitin neye göre belirlendiği merak edilir. Kredi kartlarında izlenen bazı prosedürler vardır. Limit belirlemeye yönelik izlenen bu prosedürler kısaca şu detaylardan oluşur;

Kredi kartı limit belirleme aşamalarında yukarıdaki detaylar dikkate alınır. Buna örnek vermek gerekirse de kredi kartı alacak kişinin aylık geliri 10.000 TL ise ilk etap maksimum 20.000 TL limitli kredi kartı alabilir.

Düzenli kullanım sonrasında ise bu rakam 4 katına yani 40.000 TL bandına kadar çıkabilir. Yine bu oranlar nadir olsa da çalıştığınız bankaya göre farklılık gösterebilir.

Kredi Kartı Limiti Nasıl Yükselir?

Kredi kartı limiti kullanım detaylarına göre değişir. İlk kez kredi kartı alan kişilere genel olarak belgeleyebildikleri gelir düzeyinin 2 katı kadar limit açılır. Bu aşamadan sonra kişinin kredi kartını nasıl kullandığı gözlenir.

Düzenli kullanım ve ödeme periyotları kredi puanının yükselmesine yardımcı olur. Kredi puanı yükseldikçe verilecek limit oranı da artış gösterir. Kredi kartı limitinizin artması için şu adımları dikkate alabilirsiniz;

Bu detayları dikkate alırken aynı zamanda herhangi bir kurum ya da kuruluşa icralık borcunuz olmamasına da özen göstermeniz önerilir. Çünkü bu tarz durumlar kredi kartını düzenli ödeseniz de kredi notunuzun ve limitlerinizin düşmesine sebep olur.

Kredi Kartı Limitinin Artması İçin Nasıl Kullanmak Gerekir?

Yüksek limitli kredi kartı kullanırken, doğru işlemler yapmaya özen göstermeniz gerekir. Kart kullanımınızı aylık bütçenize göre organize etmeniz ödemelerde zorlanmamanıza yardımcı olur.

Bu durum kredi notunuzu olumlu etkilediği için limitlerinizin de yükselmesine yardımcı olur. Kredi kartınızı kullanırken gelir düzeyinizde iyileşmeler olduysa bunları belgeleyerek mutlaka bankaya sunmayı ihmal etmemeniz tavsiye edilir. Böylece gelir düzeyinize bağlı olarak kredi kartı limitlerinizin de yükseldiğini görebilirsiniz.

Kredi Kartı Kullanımında Dikkat Edilmesi Gerekenler

Kredi kartı kullanımlarında en çok dikkat etmeniz gereken husus ödeme periyotlarını kaçırmamaktır. Ekstre borcunu düzenli ödememeniz kredi puanınızın düşmesine neden olur.

Bu da kredi limitinizin yükselmesine engel olacaktır. Ayrıca her ay sadece asgari ödeme yapmamanız gerekir.

İki ya da üç kez üst üste sadece asgari ödeme tutarını öderseniz kartınız alışverişe kapatılacaktır. Yine akabinde puanınız da düşmeye başlayacaktır. Sadece bu ayrıntılara dikkat ederek yüksek limitli kredi kartı alma ihtimalinizi iyileştirebilirsiniz.

FAST işlemleri bankalar arası hızlı para transferi yapmayı sağlar. EFT, havale gibi hizmetlere ek olarak geliştirilen bu sistem anlık para gönderimlerinde avantajlı bir seçenektir. Paranın alıcısı ya da göndericisi olan banka fark etmeksizin sadece saniyeler içerisinde işlem yapabilmenize yardımcı olur.

Tüm bankalarda geçerliliği olan FAST işlemlerinde alt ve üst limitler değişir. Her banka kendi alt ve üst limitini belirleyerek hizmet verir. Fast limiti ve daha fazlası için detaylara hemen içeriğimizin devamından kolayca ulaşabilirsiniz.

Fast işlem limitleri eskiden düşük yansıyordu. Ancak sistemin tüketicilere daha fazla fayda sağlaması adına limitler güncellendi. Kamu ve özel bankaların tamamında değişen fast limiti oranları 2024 yılı için şu şekilde yansıyor;

Yukarıda da belirtildiği üzere neredeyse tüm bankalarda FAST üst limiti 50.000 TL olarak belirlenmiştir. Bu rakamlar bireysel bankacılık ürünü kullanan tüketiciler için geçerlidir. Ticari hesaplarda Fast limiti oranları farklılık gösterir. 2024 yılının ilk çeyreğinden sonra bu oranlarda artışa gidilmesi bekleniyor.

Anlık ve sürekli fon transferi olan FAST limitleri BBDK tarafından belirleniyor. Müşteriye göre değişen rakamlar uygulanmaz. Bankalar için ortak bir alt ve üst limit rakamına karar verilir. Ticari ve bireysel tüm kullanıcılar banka fark etmeksizin bu tutarlar üzerinden Fast işlemini kullanabilir.

Ancak ticari tüketicilerde ayrıcalıklı olarak değişen limit oranları kullanılabiliyor. 2023 yılı boyunca bireysel kullanıcılar için fast limiti, üst limit olarak 50.000 TL şeklinde düzenlenmiştir. İlerleyen süreçte anlık para gönderimi için belirlenen bu limitin daha da yükselmesi ön görülüyor.

Fast işlemleri anlık para gönderimleridir. Eğer kendi hesabınızdan başka bir hesaba anlık para gönderimi sağladıysanız birkaç saniye için karşı hesaba gönderdiğiniz tutar geçer. Bu tutar karşı tarafa yansıdığı andan itibaren kendisi size iade etmediği sürece iptal etme hakkınız bulunmuyor.

Yani EFT işlemlerinde olduğu gibi ileri tarihli ve iptal edilebilir bir para gönderim yöntemi değildir. Bu nedenle Fast işlemlerinizi yaparken alıcı bilgilerini, para tutarını ve diğer detayları mutlaka teyit ederek işlem yapmanız tavsiye edilir.

FAST limiti kadar güvenilirliği de en çok merak edilen detaylar arasında yer alır. Fast onaylı ve resmi bir para gönderim sistemidir. Bu nedenle güvenilirlik açısından herhangi bir endişe duymanıza gerek yoktur. Çalıştığınız tüm bankalarda bu para gönderim hizmeti mevcuttur. Sadece Fast ile yapılan işlemler geri alınamadığı için şu detayları dikkate almanız tavsiye edilir;

Bu detayları dikkate alarak yapacağınız işlemlerden sonra herhangi bir güvenlik açığı durumu yaşamanız söz konusu olmaz. Aksi bir durumla karşılaşırsanız doğrudan bankanızın müşteri hizmetleri ile iletişime geçerek detaylı bilgi talebinde bulunabilirsiniz.

Fast işlemlerinde adet açısından günlük bir sınırlama bulunmuyor. Fast limiti olarak 50.000 TL barajını geçmemeniz gerekir. Örneğin 50.000 TL limiti gün içerisinde bankanın size sunduğu imkan kadar gönderim yaparak doldurmanız tamamen size bağlıdır.

Yani üst limite ulaşana kadar 7/24 adet sayısı fark etmeksizin gönderim yapmaya devam edebilirsiniz. Ancak bazı bankalar güvenlik gerekçesiyle, işlemi kısa süreliğine askıyı alabiliyor. Bu konuda da sizden teyit almaktadırlar.

Fast işlemleri 7 gün 24 saat boyunca yapılabilen işlemlerdir. Anlık para gönderimi yapabileceğiniz bu işlem yöntemini ister hafta içi ister hafta sonu kullanabilirsiniz. Her yeni iş günü için belirlenen 50.000 TL üst limiti dolana kadar gönderimlerinizi yapmaya devam edebilirsiniz. EFT işlemlerinde olduğu gibi resmi tatil, mesai saati dışı, hafta sonu gibi kısıtlamalar mevcut değildir.

FAST limiti ve işlemleri hakkında tüm detaylara yer verdik. Siz de konuya dair görüşlerinizi yorum alanına yazarak geri bildirim alabilirsiniz.

Banka kiralık kasa fiyatları her bankada farklılık gösterir. Fiyat detaylarına geçmeden hemen önce kiralık kasa mantığını aktarmak gerekir. Bankaların verdiği kiralık kasa hizmetinde temel amaç tüketicilerin değerli eşyalarını güvenle saklayabilmesidir.

Altın, para ya da benzeri değerli eşyaları 3,6,12 aylık periyotlarla bankalardan kiraladığınız kasalarda güvenle saklayabilirsiniz. Bankalar bu hizmeti verirken periyoda göre bir kiralama fiyat teklifi sunar. En sık tercihe dilen bankalarda yansıya kiralama ücretleri ise şu şekildedir;

Yukarıda yer verilen rakamlar en küçük kasa boyutları için geçerlidir. Bankadan kiralanan kasalar küçük, orta ve büyük boy olarak sınıflandırılır. Rakamlar boyuta göre ve ekstra kasa depozito rakamlarına göre farklılık gösterir. Hizmet almadan önce dilediğiniz banka şubesini ziyaret ederek detaylı bilgi talebinde bulunabilirsiniz.

Banka kiralık kasa son dönemde en yoğun alınan hizmetler arasında yer alır. Altın ya da benzeri değerli madenler, para başta olmak üzere hırsızlığa karşı güvencesi olmayan tüm yatırımlarınızı evde saklamanız sakıncalıdır.

Bu nedenle bankalar daha güvenli bir seçenek olarak yatırımlarınızı saklayabilmeniz adına kasa hizmeti verir. Banka kasaları kiralıktır. Aylık ya da yıllık gibi çeşitli periyotlarla peşinen kiralayabilirsiniz.

Kiralama süreçlerinde değerli eşyalarınızın miktarına göre küçük, orta ya da büyük boy gibi tercihler yapabilirsiniz. Bazı bankalar sizden ekstra depozito ücreti ve farklı hizmet ücretleri de tahsil edebilir. Değerli eşyalarınızın, paranızın güvence altında olması için bankaların bu hizmetinden güvenle faydalanabilirsiniz. Çeşitli bankalardan teklif alabilir, sizin için en uygun olanı tercih edebilirsiniz.

Banka kiralık kasa hizmeti almak isteyen tüketiciler ne kadar güvenilir olduğunu merak edebilir. Bankalar kiralık kasa hizmetinde tüm yükümlülüğü üstlenir. Ziynetlerinizin veya diğer değerli eşyalarınızın koruma altında olmasını sağlayan bir hizmettir. Kamu ya da özel bankaların tamamında bu hizmeti bulabilirsiniz.

Yasal ve sözleşme kapsamında verilen-alınan bir hizmet olduğu için herhangi bir güven açığı mevcut değildir. Hatta ziynetlerinizi evde saklamanız hırsızlığa ve benzeri durumlara karşı açık davetiye çıkarır niteliktedir. Bankalardan kasa kiralama bu hususta en güvenilir seçenekler arasında yer alır.

Bankadan kasa kiralamak için doğrudan banka şubelerini ziyaret etmeniz gerekir. Şubede kasa kiralamak istediğiniz belirttiğiniz zaman sizi doğrudan kasaların olduğu şubelere yönlendirirler. Bu aşamadan sonra bankacılar size ziynetlerinizin miktarına ve periyoda göre kasa boyutu önerisinde bulunur.

Aynı zamanda sizi depozito veya diğer kiralama ücretlerine dair detaylı olarak bilgilendirirler. Ardından ise gerekli evrakları talep ederek başvurunuzu teyit aşamasına alırlar. Sonraki adımda ise sorun görülmezse adınıza kasanız açılır hale gelir. Bu süreçte dikkat etmeniz gerekenler ise kısaca şöyledir;

Tüm bu ayrıntıları dikkate alarak en doğru bankadan kasa kiralama işlemlerinizi sorunsuz şekilde yönetebilirsiniz.

Taksiti devam eden kredi kartı kapatılır mı, nasıl kapatılır soruları yoğun olarak araştırılıyor. Kredi kartı bildiğiniz üzere belirli bir limitle sunulan, harcamaların taksitlendirilebildiği bankacılık ürünlerinden biridir. Yapılan tüm alışverişleri taksitlendirerek, uzun vadeli ödeme planına dahil edebilirsiniz.

Ancak bazı durumlarda kredi kartı kullanmak istemeyebilir, kapatabilirsiniz. Bu tarz durumlarda borcum var kartım kapanır mı endişesi duymanıza gerek yoktur. Çünkü Bankacılık Düzenleme ve Denetleme Kurulu (BDDK) taksitleri olan kredi kartlarının kapatılmasında herhangi bir sakıncalı durum olmadığını ifade eder.

Taksitli kredi kartı kapatma işlemlerinde kredi notunun etkilenip etkilenmeyeceği de yine oldukça merak edilen konular arasındadır. Kredi puanları tüketicilerin bankacılık ürünlerini nasıl kullandığına dair oluşan puan skalasıdır. Bu puanlar yeni bankacılık ürünlerini (kredi, kredi kartı vb.) kullanırken işe yarar. Taksitli kredi kartını kapatmak ise borcu ödeme sırasında sorun yaşamadığınızda kredi notunuzu olumsuz etkilemeyecektir.

Taksitli kredi kartı kapatma işlemleri için birden fazla alternatifiniz bulunuyor. Bu alternatif yöntemlerin her biri çalıştığınız bankaya göre farklılık gösterir. Kredi kartınızı taksitleri devam ederken kapatmak isterseniz izlemeniz gereken adımlar şu şekildedir;

Bu adımlardan herhangi birini takip ederek kredi kartınızı kullanıma tamamen kapatabilirsiniz. Kapattıktan sonra kalan taksit veya borcun nasıl, nereden ödeneceğine dair detayları da doğrudan bankadan alabilirsiniz.

Kredi kartınızı tamamen kapatmayı düşünüyorsanız öncesinde taksitli borçlarınızı kapatabilirsiniz. İleri tarihli taksitler dahil olmak üzere tüm borçları kapatma işlemi nasıl ve nereden yapılır diye merak ediyorsanız da;

Kredi kartınızın kalan taksitlerini tamamen ödemek için bankanızın müşteri hizmetleri ile irtibata geçebilirsiniz. Müşteri temsilcisi tüm adımlarıyla kapatma işlemlerinizde destek olur.

Bankaya doğrudan giderek kalan taksit ve borçlarınızı kapatmak istediğinizi belirtebilirsiniz.

Kalan tüm taksitleri kapatma işlemini bankadan destek almadan yapmanız mümkün değildir. Çünkü borçlarınızın bir kısmı henüz kesilmemiş gelecek dönem ekstreleri kapsamındadır. Bu nedenle doğrudan bankanızla irtibata geçerek talep iletmeniz daha hızlı ve doğru adım atmanıza yardımcı olacaktır.

Kredi kartınızla yaptığınız alışverişleri gün sonu işleminden sonra taksitlendirebilirsiniz. Taksitlendirdiğiniz bu toplam borcu tek seferde ödeme şansınız vardır.

Ancak taksitlendirdiğiniz borcu tek seferde ödeseniz de sadece size ekstra limit açılır. Kalan taksitler aynı şekilde tarihleri geldiği zaman ekstrenize borç olarak yansır.

Bu nedenle taksit kapatma işlemi yaptırarak ilerlemeniz gerekir. Bunun için de kapatmak istediğiniz taksitleri belirterek bakanız ile görüşmeniz gerekir.

Kredi kartı borcunun bitmesi taksit sayınıza ve alışveriş toplamlarınıza göre değişir. Her ay taksitlerin ödemesini yapar, açılan limit ile yeniden alışveriş yaparsınız. Bu da kredi kartınızın her ay yeniden borçlanarak ilerlemesiniz sağlar.

Eğer kartınızın toplam borcunun hızlı bitmesini istiyorsanız taksitleriniz bitene kadar yeniden alışveriş yapmamanız tavsiye edilir. Böylece son taksitiniz geldiğinde toplam limitiniz açık durumda olurken diğer döneme devreden borcunuz da olmamış olur. Dilerseniz kredi kartının toplam borcunu da banka şubelerine giderek tek seferde kapatma talebinde bulunabilirsiniz.

Kredi kartını tamamen kapatmak isteyenler, kapatma ücreti olup olmadığını merak eder. Yasal olarak kredi kartını tamamen kapatmak isteyen tüketicilerden herhangi bir ek ücret talep edilmez. Nitekim bazı özel ya da kamu bankaları tüketicilerden kredi kartı kapatma cezası adı altında belirli ücretler talep edebiliyor. Bu kapatma cezası kapsamında olan tutarlar şunlardan oluşur;

Bu gibi ödemeler, kredi kartı kapatma cezası içerisinde sizden talep edilebilir. Ödemek istemezseniz de doğrudan bankayla görüşebilir bu ödemenin yasal olmadığını ifade edebilirsiniz.

Kredi kartı erken kapatma işlemlerine dair merak edebileceğiniz tüm detaylara yer verdik. Siz de konuya dair görüşlerinizi yorum alanı üzerinden bizimle paylaşabilir, geri bildirim alabilirsiniz.

Ticari kartı, şirketlere verilen ticari olarak kullanılan bankacılık ürünlerinden biridir. Bireysel hesap kartı gibi olup sadece şirket için kullanılan kartlardır. Şirket kartlarının ne için kullanıldığı ve ne gibi avantajları olduğu merak edilir. Bunun yanı sıra hangi bankaların hangi koşullarda Ticari kartı verdiği de yine merak edilenler arasındadır. Şirket kartlarına dair tüm ayrıntıları hemen içeriğimizin devamında inceleyebilirsiniz.

Ticari kartı banka ve kredi kartı olarak, şirketlere tahsis edilen özel bankacılık ürünlerinden biridir. Ticari amaçla kullanılan bu kartların limitleri ve kullanım detayları şirketlere göre değişir. Gelir düzeyi, kapsamı ve şirketin ticari puanı gibi kriterler gözetilerek verilen bu kartların doğru kullanılması oldukça önemlidir. İşletmenin ticari hesaplarına bağlı olarak verilen bu kartların limitleri oldukça yüksek olabilir. Ayrıca bireysel kartlara kıyasla daha fazla taksit ve benzeri avantajları olduğunu söylemek de mümkündür.

Şirket, ticari kart veren bankalar özel ve kamu bankaları olarak yansır. Şirketlerin ticari kart başvurusu yapabileceği, en çok tercih edilen bankalar kısaca şunlardır;

Yukarıda listelenen bankalar ve diğer tüm özel-kamu bankalarının hepsi ticari kart veren bankalardır. Hepsinde şartlar ve limitler farklılık gösterir.

Enpara Şirketim Kredi Kartına Hemen Başvur

Ticari kredi kartı ve banka kartı almak için bankaların ticari hesap müşterisi olmanız gerekir. Tamamen şirketlerin ihtiyaçlarına yönelik oluşturulan bu ticari kartlara şirketlerin hepsi başvurabilir.

Ticari kartı nasıl ve nereden alınır, hangi belgeleri ibraz etmek gerekir gibi temel sorularınızın yanıtlarını ise içeriğimizin devamından alabilirsiniz. Başvuru adımlarını takip ederek şirketiniz için kolayca ticari kart alabilirsiniz.

Ticari kredi kartı alabilmeniz için öncelikle alacağınız bankanın ticari müşterisi olmanız gerekir. Yani o bankada ticari olarak açılan bir hesabınızın olması gerekir. Bankalardan Ticari kartı alabilmeniz için aranan şartlar genel olarak şu şekildedir;

Tüm bu kriterleri taşıyanlar doğrudan bankalara giderek ticari hesap açılışı yapabilir. Ticari hesap açılış işleminden sonra ticari kredi kartı, ticari kredi gibi ürünlere başvuruda bulunabilirsiniz.

Bankalar ticari kart ve hesap başvurularında sizden bazı evrakları ibraz etmenizi isterler. B evraklar gerçek kişi işletmeleri, limited şirketler ve anonim şirket için farklılık gösterir. Kısaca başvuru türLERİ için de talep edilen belgeler şu şekilde yansır;

Gerçek Kişi İşletmeleri:

Limited Şirketler:

Anonim Şirketler:

Şirket açılış işlemlerinde sizden talep edilecek belgeler, şirket türüne göre yukarıdaki gibidir. İlk hesap açılışında talep edilen bu belgeleri eksiksiz şekilde ibraz etmeniz talep edilir. Buna ek olarak bazı belgeler de bankalar özelinde talep edilebilir.

Ticari kart ve bireysel kart arasında temel bazı özellik farkları mevcuttur. Ticari kartlar bireysel kartlara kıyasla daha fazla özel avantajlar sunar. Ayrıca şirketin ihtiyaçlarına yönelik özel ürünler içerir. Kısaca temel farkları ise şu şekildedir;

Ticari kredi kartı ve ticari hesap detaylarına içeriğimiz boyunca yer verdik. Siz de konu hakkında görüşlerinizi ayrıntılı olarak yorum kısmına yazarak geri bildirim alabilirsiniz. Yorumlarınızı dikkate alıyor, en kısa süre içerisinde geri bildirimde bulunmaya özen gösteriyoruz.

En çok puan veren kredi kartı seçenekleri hangi bankalara ait diye merak ediliyor. Kredi kartı bankaların birincil ürünleri arasında yer alır. Genelde gelir düzeyinin iki ya da dört katı olarak verilen limitlerle sunulur.

Kredi kartları ödemeleri kolay hale getirdiği için tercih edilir. Ayrıca tüketicilerin kullanım düzenine bağlı olarak da kredi puanını en hızlı yükselten bankacılık ürünüdür. Kredi notunun yükselmesini isteyen tüketiciler en yüksek notu veren bankaları tercih etmek ister. Bu kartlardan bazıları ise;

• Akbank- Wings

• Garanti BBVA- Shop & Fly Platinum

• Akbank- Wings Dijital Kart

• İş Bankası- Maximiles

• Halkbank-Parafly

• Vakıf Katılım-Vkart

• İş Bankası- Maximiles Black

Yüksek puanlı kredi kartı veren bankalar ve diğer tüm detaylar içeriğimizin devamından inceleyebilirsiniz.

Bankalar çeşitli bankacılık ürünleri sunar. Kredi kartları ise başlıca ürünler arasında yer alır. Kredi kartlarının limitleri, verdiği puan oranları ise farklılık gösterir. Her tüketici en yüksek puanı veren bankalarla çalışmayı tercih eder. Bu bankalar hangileridir sorusuna yanıt vermek gerekirse de;

• Akbank

• Garanti BBVA

• İş Bankası

• Vakıf Katılım

• Halkbank

• Ziraat Bankası

• Vakıfbank

• Yapı Kredi Bankası

• QNB Bank

• HCBS Bankası

• Denizbank

• ING Bank

• CEPTETEB

Yukarıda sıralanan bankalar yüksek limitli ve yüksek puanlı kredi kartları sunar. Bankalara doğrudan ticari ya da bireysel müşteri olarak başvurup kredi kartı talebinde bulunabilirsiniz.

Kredi kartı her anlamda büyük avantaj sağlayan banka ürünlerinden biridir. Tüketiciler için çeşitli avantajlı ödeme planları sunan kredi kartları aynı zamanda kredi puanını da doğrudan etkileyen unsurlardır. Düzenli kullanım, düzenli ödeme durumlarında doğrudan kullanan kişinin kredi puanı yükselir. Kredi puanı her ay değişkenlik gösterir.

Eğer kredi kartı ekstresi kesildikten sonra düzenli özeme yaparsanız aktif olarak puan artışı görebilirsiniz. Artan puanınızla ilişkili olarak diğer bankacılık ürünlerinden faydalanmanız daha kolay hale gelir. Aynı zamanda mevcut kredi kartı limitlerinizin ve avantajlarının arttırılması da yine düzenli kullanım sonucunda yansır.

İlk kez kredi kartı kullanmak isteyenler en avantajlı kredi kartı ürünlerini ve özelliklerini merak ediyor. Bu hususta Yapı Kredi, Garanti Bankası, Vakıfbank ve Akbank gibi bankaların kredi kartı ürünleri oldukça avantaj sağlar. Kısaca bu bankaların sunduğu avantajlı kredi kartları ve özellikleri ise şu şekildedir;

• Akbank tarafından sunulan Axess kredi kartı seçeneği büyük avantajlar sunar. Çeşitli puanlar, alışveriş yaptıkça yüklenen para tutarları gibi avantajları mevcuttur. Sürekli değişen kampanyalar kapsamında tüketicilerin kullanım durumuna göre çeşitli fırsatlar sunulur. Yıllık aidat ücretleri de diğer banka kredi kartlarına oranla daha düşük yansır.

• Vakıfbank World Car kredi kartı tüketicilerin en sık başvurduğu ürünler arasındadır. Yaptığınız belirli miktarlardaki alışveriş tutarlarına puan para tanımlamaları yapılır. Böylece alışveriş yaptıkça kazanacağınız bir sistemi mevcuttur. Çeşitli kampanyalarıyla tüketicilere büyük avantajlar sunar.

• Garanti bankasına ait tüm kredi kartı ürünleri yoğun ilgi görür. Çünkü yine tüketicilere oldukça avantajlı fırsatlar sunan kampanyaları mevcuttur. Para puanlar, erteleme imkanları bunların başında yer alır. Alışverişlerinizde sürekli bonus tanımlanır. Her bonus 1 TL değerindedir. Böylece alışveriş yaptıkça aynı zamanda bonuslarınızla bir bakiye de biriktirmiş olursunuz.

Belirtilen bankaların kredi kartı ürünleri en avantajlı kredi kartı seçenekledir. Doğrudan bankaları ziyaret ederek ya da mobil şubeleri üzerinden başvurularınızı kolayca yapabilirsiniz. Tercih etmek istediğiniz kredi kartı ürününe dair daha fazla bilgi almak üzere bankanın müşteri hizmetleri ile de iletişime geçebilirsiniz.

Kredi kartı kullanırken kredi notunuzun yükselmesini istiyorsanız bazı detayları dikkate almanız gerekir. Çünkü kredi kartları kredi puanlarını en hızlı yükselten seçenekler arasında yer alır. Kullanım sırasında şu detayları dikkate alırsanız puanınız hızla yükselecektir;

• Ekstre tarihlerini dikkate alın.

• Ekstre ödemelerini geciktirmeden yapmaya özen gösterin.

• Her ay ekstrenin sadece asgari tutarını ödemeyin.

• Mümkünse her ay ekstre toplam borcunuzu kapatmaya çalışın.

Yüksek puan veren avantajlı kredi kartları ve özellikleri hakkında tüm detaylara yer verdik. Siz de kredi kartlarına dair görüşlerinizi yorum alanı üzerinden paylaşabilirsiniz.

En kolay kredi kartı veren bankalar 2024 yılında da tüketicilerin merakla araştırdığı listeler arasında yer alır. Her bankanın işleyiş prosedürleri bankacılık ürünleri açısından farklılık gösterir.

Bankalar kredi miktarları tüketicinin mevcut durumuna, kredi notuna ve gelir düzeyine göre belirler. Ancak bazı özel ya da kamu bankaları diğerlerine kıyasla daha kolay kredi ürünleri sunar. Taşıt, ihtiyaç ve konut kredisi ürünlerini en kolay veren bankalar ve daha fazlasını hemen içeriğimizin devamından inceleyebilirsiniz.

En kolay kredi kartı veren bankalar mevcuttur. Kredi notu skalası tüketicinin riskli olup olmadığını ifade eder. Az riskli, orta riskli ve risksiz şeklinde sınıflandırılır. Bankalar genelde az ve orta riskli guruba kredi kartı ürünlerini sunmak istemez. Nitekim bazı özel bankalar bu konuda az ya da orta riskli guruba kredi kartı verebilir. Bu bankaların listesi kısaca şu şekildedir;

• Alternatif Bank

• NKolay/ AktifBank

• Enpara

• TEB Bankası

• Anadolu Finansbank

• Garanti BBVA Bankası

• Türkiye İş Bankası

• ING Bank

• Akbank

Yukarıda listelenen bankalar en hızlı kredi veren bankalardır. İster online ister doğrudan banka şubesine giderek kredi başvurunuzu yapabilirsiniz. Ancak banka şubesinden başvuru yapmanız kredi notunuz hakkında bilgi almanıza da yardımcı olur. Ayrıca kredi çıkma olasılığınızı da iyileştirebilir.

Bankaların neredeyse tamamı artık online başvurular sonucunda bankacılık ürünlerini sunar. Kredi kartı da bunların başında yer alır. Bankaların mobil şubeleri ya da internet şubeleri üzerinden yapacağınız başvurular değerlendirmeye alınır. Değerlendirmeniz olumlu sonuçlanırsa banka sizi arayarak bazı belgeler talep edebilir.

Ayrıca canlı görüntülü görüşme ile bilgileriniz teyit edilebilir. Ardından uygun görülmesi halinde kartınız doğrudan adresinize gönderilir. Şubeye gitmeden en kolay kredi kartı veren bankalar 2024 yılında şöyle yansır;

• Garanti BBVA Bankası

• Türkiye İş Bankası

• ING Bank

• Akbank

• Alternatif Bank

• NKolay/ AktifBank

• Enpara

• TEB Bankası

• Anadolu Finansbank

Bu bankaların müşterisi değilseniz, kredi kartı alabilmek için öncelikle müşteri olmanız gerekir. Listedeki bankalardan herhangi birinin müşterisi olmak için online başvurunuzu yapabilirsiniz. Başvurunun akabinde onay sürecinde kredi kartı talebinizi de eş zamanlı oluşturabilirsiniz.

Kredi kartı almak isteyenler kredi puanının kaç olması gerektiğini araştırır. Kredi notunuzu doğrudan kendiniz görüntüleyemezsiniz. Bu konuda Findeks kredi raporu hizmeti alabilirsiniz. Ya da doğrudan bankalara gidip başvuru yaparak da kredi notunuzun uygunluğunu öğrenebilirsiniz. Bankalardan kredi kartı gibi ürünleri alabilmeniz için kredi notu değerlerinizin şu şekilde olması beklenir;

• 700 puan ve üzeri müşteriler gelir durumlarına göre bankalardan kredi kartı alabilir.

Genel olarak kredi kartı alınabilmesi için bir puan değeri vermek mümkün değildir. Çünkü bankaların işleyişleri kredi kartı verme noktasında farklılık gösterir. Bazı bankalar doğrudan gelir durumuna bakarken bazıları ise puanınızı da göz önünde bulundurur. Eğer başvuran kişinin kredi notu henüz oluşmamışsa da çalışma ve sigortalılık durumuna bakılarak kredi kartı ürünü verilebilir.

Bankalar genelde kredi notu çok düşük riskli gurupta olan tüketicilere kredi kartı vermeye çok sıcak bakmaz. Bunun nedeni geçmişte kullanılan kredili ürün ya da kredi kartı borçlarından ötürü kişinin yasal takibe alınmış olmasıdır. Borcun yeniden ödenmemesi riski bulunduğu için bankalar kredi vermek istemez.

Ancak yasal takip sürecinde ödemenizi tamamen yaptıysanız ve üzerinden uzunca bir süre geçtiyse puanınızda iyileşme olmaya başlar. Bu durumlarda doğrudan bankalara giderek kredi kartı talebinizi iletip detaylı bilgi talebinde bulunabilirsiniz.

Kredi kartı aldıktan sonra kredi notunun düzelmesi adına bazı hususları dikkate almanız da yarar vardır. Çünkü kredi kartları kredi notunu en çok etkileyen bankacılık ürünlerinin başında yer alır. Kartınızı kullanırken şu detayları dikkate almanız tavsiye edilir;

• Kredi kartı ekstre tarihlerinizi düzenli takip edin.

• Gelen ekstre borcunun tamamını ödemeye çalışın.

• Her ay mutlaka asgari tutarın üzerinde ödeme sağlamaya çalışın.

Yukarıda yer verilen detayları dikkate alarak doğru kredi kartı kullanımı sağlayabilirsiniz. Netice olarak kredi notunuzun iyileşmesi ve limitlerinizin de arttırılması söz konusu olacaktır.

Kredi kartı ile vergi ödemesi yapmak, vergi mükelleflerine büyük ölçüde avantaj sağlayan bir yöntemdir. Özellikle de yüklü vergi borçlarında kredi kartı ile ödeme yapmak borcu ertelemeye destek olduğu için tercih edilir. Kredi kartınızla vergi borcunu ödemek için doğrudan vergi dairelerine gitmenize gerek yoktur.

Alternatif ödeme yöntemleriyle online olarak borcunuzu ödeyebilirsiniz. Online platformlar ya da bankalar üzerinden yapabileceğiniz kredi kartı ile vergi ödemesi işlemlerine dair detayları içeriğimizin devamında ayrıntılı olarak inceleyebilirsiniz.

Kredi kartı ile vergi borcu ödeme işlemleri için birden fazla yönteme başvurabilirsiniz. Bu yöntemlerin başında doğrudan vergi dairesine gitmek yer alır.

Ancak vergi dairesine gitmeye gerek kalmadan oturduğunuz yerden de işlemlerinizi kolayca yapmanız mümkündür. Vergi ödeyebileceğiniz yöntemler ve işlem adımları ise kısaca şu şekildedir;

İnternet Vergi Dairesi

İnteraktif vergi dairesi şifrenizi bilmiyorsanız muhasebecinizden destek talep edebilirsiniz. Ya da sisteme e-devlet şifrenizle giriş yaparak da ulaşabilirsiniz. İnteraktif vergi dairesinden kredi kartı ile yapacağınız ödemeleri sadece 02.00- 23.45 saatleri arasında yapabilirsiniz.

Banka Aracılığıyla Ödeme

Yukarıdaki seçeneklerden birini tercih ederek vergi borcunuzu kolayca ödeyebilirsiniz. İşlem adımlarını tamamlayamıyorsanız da en yakın Vergi Dairesi şubesine giderek ödemenizi kredi kartıyla orada da yapabilirsiniz.

Kredi kartı ile neredeyse tüm vergi borcu türlerini ödemeniz mümkündür. Online interaktif vergi dairesi, banka mobil şubeleri ya da direk vergi dairelerine giderek kredi kartı ile vergi ödemesi yapabileceğiniz başlıca vergi türleri şu şekildedir;

Yukarıdaki vergi borçları başta olmak üzere, diğer tüm vergi borçlarınızı ve yapılandırmalarını kredi kartı ile kolayca ödeyebilirsiniz. Kredi kartınızın özel ya da kamu bankalarına ait olması önemli değildir. Tüm bankaların kredi kartı ürünleriyle online olarak vergi borçlarınızı ödeyebilirsiniz.

Vergi borçları geciktiği zaman, torba yasa kapsamında yapılandırma seçenekleri sunulabiliyor. Borcu belirtilen vade miktarınca yapılandırmak mümkündür. Yapılandırılan vergi borçları aylık olarak ödenir. Vergi daireleri, online interaktif vergi dairesi ya da banka mobil şubeleri üzerinden yapılandırma borçları ödenebilir.

Tüm yapılandırılmış vergi borcu türlerini kredi kartı ile ödeme mümkündür. Yapılandırdığınız vergi borçlarını direk kredi kartınızla taksitli ya da peşin olacak şekilde ödeyebilirsiniz. Burada önemli olan husus doğru ödeme kanalı üzerinden ödeme yapıyor olmanızdır.

Kredi kartı ile vergi ödemelerinin tamamını yapabileceğinize içeriğimiz boyunca yer verdik. Ancak vergi ödemelerinizi kredi kartı ile yaparken dikkat etmeniz gereken bazı hususlar olduğunu da vurgulamak gerekir. Ödemelerinizi online ya da direk vergi dairesi üzerinden yaparken şu detayları dikkate amanız tavsiye edilir;

Vergi ödemelerinizi yaparken bu detayları dikkate alarak sorunsuz şekilde ilerleyebilirsiniz. Kredi kartı ile vergi ödeme işlemlerine dair tüm detayları aktardık. Siz de konuya dair eksik ya da hatalı bulduğunuz kısımları yorum alanı üzerinden belirtebilirsiniz. Yorumlarınızı dikkate alıyor en kısa süre içerisinde geri bildirimde bulunmaya özen gösteriyoruz.

Kredi kartı taksitlendirme işlemleri harcama yaparken ya da sonrasında yapılabilir. Fiziki alışverişlerinizde size taksit seçeneği sunulur. Taksitlendirme yapmayı bu aşamada tercih edebileceğiniz gibi sonrasında kendiniz yapmayı da tercih edebilirsiniz. Aynı durum online alışverişlerinizde de geçerlidir.

Online alışverişlerde de genelde ödeme sayfasında vade farksız ya da vade farklı ödemeler şeklinde taksit alternatifler çıkar. İster o aşamada isterseniz da daha sonra bankayı arayarak taksitlendirmenizi yapabilirsiniz. Taksitlendirme işlemlerine dair bilmeniz gereken tüm detayları içeriğimizin devamından inceleyebilirsiniz.

Kredi kartı taksitlendirme işlemlerini kolayca yapabilirsiniz. Bu işlem adımları ticari ya da bireysel kredi kartı olmasına göre faiz değişkenliği gösterebilir. Bireysel kartlardaki taksitlendirme faiz oranları bazı durumlarda ticari kartlara kıyasla daha yüksek olabilir. Ayrıca yapmak istediğiniz vade sayısına göre de oranlar farklılık gösterir. Eğer kredi kartınızla tek çekim şeklinde alışveriş yaptıysanız sonrasında taksitlendirme için yapmanız gerekenler;

Genelde taksitlendirme işlemlerinin sisteme yansıması için gün sonu yapılmış olması gerekir. Bu adımları takip ederek kolayca taksitlendirme işlemi yapabilirsiniz. Eğer mobil bankacılık üzerinden taksitlendirme işleminizi yapamıyorsanız bankanızın müşteri hizmetlerini arayarak taksitlendirme işlemi için destek talebinde bulunabilirsiniz.

Kredi kartı ile yaptığınız tek çekim ödemelerden sonra taksitlendirme imkanınız genelde bulunur. Bu bankanıza ve limitinize göre değişir. Genelde mobil uygulama, internet şube üzerinden giriş yapıp baktığınız zaman taksitlendir kısmını görebilirsiniz. Ancak taksitlendirme işleminin yapılabilmesi için gün sonu işleminin banka tarafından tamamlanmış olması gerekir.

Yani alışveriş yaptıktan hemen sonra taksitlendir kısmı karşınıza çıkmayacaktır. Gün sonundan hemen sonra ister bankanızı arayarak isterseniz de mobil şubeye, internet şubeye girerek kendiniz taksitlendirme yapabilirsiniz. Ekranda size özel sunulan vade seçenekleri ve faiz oranları da yer alacaktır. Sizin için en uygun olan vadeyi ve faiz oranını seçerek işlemlerinizi kolayca tamamlayabilirsiniz.

Kredi kartı taksitlendirme işlemleri en sık başvurulan işleler arasındadır. Tek çekim olarak yapılan alışverişleri sonradan taksitlendirme imkanınız mevcuttur. Ancak genelde bu taksitlendirme işlemlerinde vade farkları uygulanır. Vade farkları ise çalıştığınız bankanın belirlediği faiz oranı kapsamında yansır. Her bankanın taksitlendirme için sunduğu vadelerde faiz oranlar da değişkenlik gösterir.

Bu konu hakkında bankanızla görüşerek taksitlendirme faiz oranlarını öğrenebilirsiniz. Ya da direk mobil şube, internet şubeye giriş yapıp taksitlendirme ekranını görüntüleyebilirsiniz. Bu ekranda doğrudan işlemi taksitlendirmeden önce faiz oranları ve vade imkanları ekrana yansır. Sizin için en uygun olan oranı seçerek işleminizi devam edebilirsiniz.

Kredi kartı taksitlendirme işlemleri her ne kadar basit gibi görünse de işlemler sırasında dikkat etmeniz gereken bazı temel hususlar bulunur. Dikkat edilmesi gereken detaylar çalıştığınız bankaya göre değişebilir. Ancak genel olarak dikkat edilmesi gereken ortak hususlar şu şekildedir;

Yukarıdaki detayları dikkate alarak taksitlendirme işlemlerinizi sorunsuz şekilde tamamlayabilirsiniz. İşlemler sırasında herhangi bir takıldığınız husus olursa da bankanızın müşteri hizmetlerini arayarak detaylı bilgi talebinde bulunabilirsiniz.

Kredi kartı taksitlendirme işlemlerinde genel olarak vade farkı uygulandığınız belirtmiştik. Bu vade farkları ise her bankanın çalışma ve faiz politikasına göre değişir. Ayrıca yapmak istediğiniz vade sayısı arttıkça faiz oranı ve taksit miktarı da artış gösterecektir.

Bu nedenle faiz hesaplamanın net bir formülü bulunmuyor. Bankalar zaten sundukları ürünler ve hizmetler için geçerli olan faiz oranlar en güncel haliyle yansıtır. İşlemlerinizi yapmadan önce faizlere göz atarak işlem yapabilirsiniz. Dilerseniz bankanızla görüşerek yapacağınız işlemi belirtip uygulanacak faiz oranına dair detaylı bilgi de alabilirsiniz.

Kredi kartı taksitlendirme işlemlerine ve faiz oranlarına dair tüm ayrıntılara içeriğimiz boyunca yer verdik. Konu hakkında görüşlerinizi ya da eksik ve hatalı bulduğunuz kısımları yorum alanında belirtebilirsiniz. Yorumlarınıza en kısa süre içerisinde geri bildirimde bulunmaya özen gösteriyoruz.

Kredi kartı ürünleri aidatlı ve aidatsız olarak ikiye ayrılır. Her bankanın sunduğu kredi kartı türü, limiti, faiz oranları ve aidatları değişkenlik gösterir. Tüketiciler genelde yıllık aidat ödemeyecekleri kredi kartlarını tercih etmek ister.

Bu nedenle pek çok banka da tüketicileri kendi tarafına çekmek adına aidatsız kredi kartı ürünleri sunar. Özellikle de ilk kez kredi kartı alacak tüketiciler hangi bankaların aidatsız kredi kartı verdiğini merakla araştırır. Bu bankalara ve kredi kartlarına hemen içeriğimizin devamından ulaşabilirsiniz.

Aidatsız kredi kartı veren bankalar genelde özel bankalar olarak yansır. Türkiye’de en çok tercihe dilen ve herhangi bir aidat ücreti olmaksızın kredi kartı veren bankalar kısaca;

Yukarıda yer verdiğimiz bankaların çeşitli kredi kartı ürünleri mevcuttur. Bu kredi kartı seçeneklerinin her biri için limitler, özellikler değişir. Ancak hem yüksek limitli hem de tamamen aidatsız özelliklere sahip olan kredi kartı ürünleri listedeki, bankalarda mevcuttur.

İlk kez kredi kartı kullanacak tüketiciler aidatsiz kredi kartı nasıl alınır, nereye başvuru yapılır tarzında araştırmalar yapabilir. Kredi kartı alabilmek için artık bankalara gitmenize gerek yoktur. Online olarak da başvuru süreçlerinizi başlatabilir ve kolayca takip edebilirsiniz. Pek çok banka yeni müşteri ol seçeneğini mobil bankacılık ve internet şubelerinde sunar. Aidatsız kart almak için takip etmeniz gereken adımlar sırasıyla şu şekildedir;

Yukarıdaki başvuru süreçlerine alternatif olarak dilerseniz doğrudan kredi kartı almak istediğiniz banka şubelerine de gidebilirsiniz. Banka şubeleri yeni müşteri olma ya da direk kredi kartı başvurusu gibi süreçleri tamamlamanıza yardımcı olacaktır.

Aidatsız kreid kartı almak için herhangi bir şartı karşılamanıza gerek yoktur. Her vatandaş istediği kredi kartı ürününe başvuruda bulunabilir. Aidatlı ya da aidatsız kredi kartlarına başvurunuzu yapabilirsiniz. Her banka başvuran tüketicinin kredi notuna göre karar verir.

Eğer kredi skorunuz bunun için yeterliyse başvurunuz onay alır. Ancak gecikmeli ürünleriniz varsa, yasal takibe alınan kredi kartı borçlarınız varsa kredi notunuz düşük olacaktır. Bu gibi durumlarda bankalar kredi kartı ya da diğer bankacılık ürünlerini vermeyi reddedecektir.

Aidatsız kredi kartı isimleri doğrudan başvuru yaparken size yardımcı olacaktır. Hangi bankaların kredi kartını aidatsız olarak verdiğiniz içeriğimizin başında ifade etmiştik. Bu hususta verilen kredi kartları isimleriyle birlikte şu şekildedir;

Yukarıda yer alan aidatsız kredi kartı seçeneklerine online ya da direk bankaşubesine giderek başvuruda bulunabilirsiniz. Kredi kartı başvurularınız değerlendirme aşamasına alınır. Ardından uygun görülmesi halinde de hızla adresinize sevk edilir.

Aidatsız kredi kartları arasından seçim yapacaklar en iyi aidatsız kredi kartı hangisidir sorusuna da yanıt arar. Bu sorunun yanıtı kredi kartınızdan beklentinize göre değişecektir. Ancak Enpara.com aidatsız kredi kartı, krediler ya da bankacılık işlemleri konusunda ön plana çıkan bankalardan biridir. Bu doğrulduta en çok tercih edilen banka olduğunu söylemek de mümkündür.

Para gönderme işlemlerinde işlem ücreti almaması ve kolay kredi, kredi kartı vermesi başlıca tercih edilme nedenler arasındadır. Bunun yanı sıra aidatsız kredi kartı seçeneklerinde çeşitli kampanyalar da mevcuttur. Alışveriş yapktıkça kazandıran ve benzeri kampanyalardan faydalanmak üzere tercihinizi enpara kredi kartından yana kullanabilirsiniz.

Aidatsız kredi kartı seçenekleri ve sunan bankalar hakkında merak edbeileceğiniz tüm detaylara yer verdik. İçeriğimiz boyunca eksik ya da hatalı bulduğunuz kısımlar varsa yorum olarak paylaşıp, geri bildirim alabilirsiniz.

Mil kazandıran kredi kartları özellikle de sıkça seyahat edenler tarafından tercih ediliyor. Harcadıkça yüklenen mil puanlar yeniden bilet alma fırsatı oluşturur. Her kredi kartında mil puan uygulaması mevcut değildir. Mil puan veren kredi kartları seçili bankaların ürünleridir. Bu hizmeti sunan bankalar ise şu şekildedir;

Listede yer alan tüm bu bankalar mil puan kazandıran kredi kartı ürünlerine sahiptir. Hatta sundukları mil puan kazandıran kredi kartlarının bazılarını da aidatsız olarak sunarlar. Doğrudan bankalarla iletişime geçerek mil puan kazandıran kartlara başvuru yapabilirsiniz. Ya da internet şube, mobil şubeler üzerinden de başvurularınızı güvenle yapabilirsiniz.

Mil veren kredi kartları kazandıran seçenekleriyle ön plana çıkar. Özellikle de sürekli seyahat eden kişiler için mil veren kredi kartları büyük avantajlar sağlar. Bu kredi kartları alışveriş yaptıkça mil puan biriken kartlardır. Biriken mil puanlarıyla yeni uçuş biletleri alma fırsatı oluşur. Pek çok banka sıklıkla seyahat eden kişilere mil puanlı kredi kartı seçenekleri sunar.

Bir diğer deyişle, mil puan anlaşmalı olan kurumlarla oluşturulan kredi kartı harcamalarında havayollarında bilet aldıkça kazanılan puan türüdür. Bu puanlarla istenen havayolu şirketinden ücretsiz şekilde mil puanla bilet alınabilir.

Mil veren kredi kartları ile mil puan kazanmak oldukça basittir. Bunun için sadece mil puan anlaşması olan havayolun şirketlerinden bilerler alarak uçuş yapmanız gerekir. Aldığınız her bilet için kredi kartınızda otomatik mil puan birikir. Bu puan yeterli seviyeye geldiği zaman da yine dilediğiniz havayolu şirketinden ücretsiz bilet alma hakkınız doğar.

Türk Hava Yolları, AnadoluJet, Star Alliance başlıca mil kazandıran anlaşmalı şirketlerdir. Tabi her kredi kartının anlaşma sağladığı şirketler farklılık gösterebilir. İlk kez mil puan veren kredi kartı alacaksanız, en sık çalıştığınız havayolu şirketleri ile anlaşması olan bankaları tercih etmenizde yarar olacaktır.

Kredi kartınızda alışveriş yaptıkça biriken mil puanları mobil uygulama ya da internet şube üzerinden takip edebilirsiniz. Biriken puanlarınızla bilet alabilmeniz için yeterli seviyede mil puan oluşmuş olmalıdır.

Genelde biriken her 100 mil 1 TL değerinde olur. Alacağınız bilet rakamına yetecek kadar biriken puanları kullanabilirsiniz. Biletinizi alırken sorun yaşarsanız bankanızla görüşme yapabilir ve mil puan kullanımına dair detaylı bilgi talebinde bulunabilirsiniz.

Pek çok mil veren kredi kartı sahibi, birikmen mil puanların sadece uçak biletlerinde mi kullanıldığını merak eder. Bu sorunun yanıtı hangi bankanın kredi kartını kullandığınıza göre değişir. Normal şartlarda bankaların çoğu bu milleri anlaşmalı havayolu şirketlerinden bilet alırken kullanmanızı sağlar.

Ancak bazı bankalarda süreç ve anlaşmalar değişebilir. Bazı bankaların kartlarında biriken mil puanları biletlerin yanı sıra otel, konaklama ve benzeri alanlarla da kullanabiliyorsunuz. Bankanızın anlaşma listesine göz atarak mil puanlarınızı nerede kullanabileceğinize dair detaylı bilgi sahibi olabilirsiniz.

Mil veren kredi kartı kullanımlarında dikkate almanız gereken bazı hususlar bulunur. Mil puanlar alışveriş yaptıkça birikir. Bu nedenle de mutlaka mil puan kazandıran iş yerlerinden alışveriş yapmaya özen göstermeniz tavsiye edilir. Ayrıca dönem dönem ne kadar mil puan biriktiğini de kontrol etmeniz yararlı olur.

Böylece biriken mil puanlarınızla ücretsiz alışveriş yapma imkanı bulabilirsiniz. Bankanızın mil puanlı kredi kartları için sunduğu kampanyaları da düzenli olarak takip etmenizde yarar vardır. Bu takip sayesinde yeni bir kampanya işlenmişse, faydalanarak daha hızlı mil puan kazanma olasılığı elde edebilirsiniz. Bu da daha fazla ücretsiz alışveriş yapma şansı oluşturur.

Mil veren kredi kartları ve bankalar hakkında merak edebileceğiniz tüm detayları aktardık. Siz de mil puan veren kartlar hakkında görüşlerinizi yorum alanına belirtebilirsiniz. Ya da içeriğimiz boyunca aktardığımız bilgilerin eksik veya hatalı olduğunu düşünüyorsanız bu kısımları da yorum alanından bizimle paylaşabilirsiniz. Yorumlarınızı dikkate alarak en kısa süre içerisinde geri bildirimde bulunmaya özen gösteriyoruz

Kredi notu yükseltilir? 2024 yılında şartlar değişti mi gibi sorular kredi çekmek isteyenler tarafından merakla incelenir. Kredi notu bildiğiniz üzere bankaların kredi, kredi kartı gibi ürünlerini kullanmak için oluşturulan skorlardır. Skorun iyi olması demek bankacılık ürünlerini sorunsuz ve kolay kullanmak demektir.

Kredi notu oluşmasını etkileyen bazı unsurlar mevcuttur. İyi duruma gelmesi için bu detayları bilmek ve uygulamak oldukça önemlidir. Kredi notu nedir, neden düşer, nasıl yükseltilir gibi merak edebileceğiniz tüm ayrıntıları hemen içeriğimizin devamından inceleyebilirsiniz.

Kredi notu yükseltme yolları konusunda araştırılanların öncelikle kredi notu nedir sorusuna cevap bulması önemlidir.

Kredi notu en yalın tanımıyla; tüketicilerin finans ve banka kuruluşlarıyla arasında geçen mali denge kapsamında ortaya çıkarılan sayısal değerledir. Finansal yükümlülük altına gören tüketicilerin ödemelerini düzenli periyotlarla yapması, takip ya da icraya düşmemesi kredi notunun yüksek skorda olmasına yardımcı olur.

Böylece tüketim ya da yatırım amaçlı kredili ürünlere ihtiyaç duyulduğu zaman kredi notu belirleyici bir etken olarak karşınıza çıkar. Bankalar sizi kredi notunuza göre derecelendirerek gerekli desteği verme konusunda karar alırlar. Yani kredi notunuz ne kadar yüksekse bankacılık ürünlerinden faydalanmanız eşit oranda kolay hale gelecektir.

Kredi notu yükseltme yolları aslında oldukça basittir. Hangi bankayla çalıştığınız fark etmeksizin kredi notunuzu etkileyen en temel husus ödeme düzeninizdir. Bunun yanı sıra kredi puanınızın yükselmesi için dikkate almanız gereken detaylar şu şekildedir;

Bu detayları dikkate alıp uygulamanız halinde kredi notunuzun hızla yükseldiğini görebilirsiniz. Maddelerden herhangi birini düzensiz şekilde uygulamaya başlarsanız da kredi notunuz aynı oranda düşüş gösterecektir.

Kredi notunun düşmesinde belirli etkenler rol oynar. Genelde herkes sadece gecikmeli ödemelerden kaynaklı kredi notunun düştüğünü düşünebilir. Bu doğru bir düşüncedir. Ancak kredi notunun etkilenmesindeki tek faktör bu değildir. Kredi notunuzun hızla düşmesine neden olan gerekçelerden bazıları kısaca şöyledir;

Yukarıdaki nedenler kredi notunuzun hızla düşmesinde etkin rol oynar. Özellikle de kredi kartınızın kullanım durumu kredi notunuzu doğrudan etkileyen en önemli faktörlerden biridir. Bu nedenle de kredi kartı ödemeleriniz konusunda hassas davranmanız tavsiye edilir.

Kredi notu puan aralıkları kredi kullanıp kullanamayacağınızı belirler. Çoğu kişi kredi notu tablosunda hangi aralıkta olduğunu ve bu aralığın ne anlama geldiğini bilmez. Kısaca kredi notu değerleri ve anlamları hakkında detaylar şu şekildedir;

Findeks raporlarımda yer alan kredi notu değerleri ve anlamları yukarıdaki gibidir. Bu değerler her bankada geçerlidir. Hangi bankayla çalıştığınız fark etmeksizin doğrudan kredi notunuz incelenerek kredili ürün kullanımına karar verilir. Bu nedenle de kredi notunuzu düşürmemeye özen göstermeniz tavsiye edilir.

Kredi notunuzu doğrudan bankalara giderek başvuru yaparak öğrenebilirsiniz. Bunun yanı sıra ücretli Findeks raporu kaydı açarak düzenli olarak kredi notu hakkında bilgi alabilirsiniz. Böylece kredi notu tablonuzu rahatça takip edebilir ve buna göre aksiyon alabilirsiniz.

Kredi notu yükseltme yolları ve detayları hakkında tüm bilgilere içeriğimizde yer verdik. Konuya dair görüşlerinizi yorum alanı üzerinden paylaşarak bizden geri bildirim alabilirsiniz.

Bloke teminatlı kredi kartı veren bankalar 2024 yılında kara listede olan kişiler tarafından merak edilir. Bildiğiniz üzere kredili ürün kullanımından sonra takibe alınmak, icralık olmak ya da sürekli gecikme yapmak kredi notunun bozulmasına neden olur. Kredi notunun bozulması da tüketicilerin yeni kredili ürün talep etmesine engel olur.

Başta kredi kartı olmak üzere hiçbir kredili üründen faydalanmaları söz konusu olmaz. Bu tür tüketicilere bankalar alternatif yöntem olarak bloke teminatlı kredi kartı ürünleri sunar. Bloke teminatı nedir, nasıl başvurulur, şartları nelerdir gibi tüm soruların yanıtlarına hemen içeriğimizin devamından kolayca ulaşabilirsiniz.

Bloke teminatlı kredi kartı veren bankalar listesine geçmeden önce bloke teminatlı ne demek sorusuna yanıt verelim. Bankaların hepsi olmasa da geneli bloke teminatlı kredi kartı ürünlerine yer verir. Bunun tanımı ise;

Bankalar bloke teminatlı kredi kartı ürünlerinde kendisini güvenceye alır. Bunu da sizin yatıracağınız ve teminat olarak gösterebileceğiniz rakamla yaparlar. Gösterdiğiniz teminat rakamı ne kadar yüksekse alabileceğiniz kredi kartı limiti de benzer orandadır. Blokenin sebebi olası ödeme durumlarında bankanın borcunuzu tahsil etme hakkında sahip olabilmesidir.

Bloke teminatlı kredi kartı veren bankalar çok fazla değildir. Belli başlı kamu ve özel bankalara tarafından sunulan bu hizmet almak isteyenler tarafından araştırılır. Bloke teminatlı kredi kartı başvurusu yapabileceğiniz başlıca bankalar şunlardır;

Bloke teminatlı kredi kartı almak için başvuru yapabileceğiniz başlıca bankalar yukarıda yer verdiğimiz bankalardır. Online ya da internet şube üzerinden bu bankalara başvuru yapmanız mümkün değildir.

Bloke teminatlı kredi kartı ürünleri kara listede olan kişilere verilir. Bankalardaki kredi skoru düşük olan ya da hiç banka kredi notu oluşmamış kişiler bloke teminatlı kredi kartı ürünlerinden faydalanabilir. Tabi bunun için talep edilen teminat miktarını bankada açılmış olan mevduat hesaplarına yatırmaları ve blokeyi kabul etmeleri gerekir.

Haricen bloke teminatlı kredi kartı alabilecek diğer kişiler kredi notu riskli gurupta yer alan tüketicilerdir. Bunun için doğrudan bankaya giderek başvurunuzu yapıp uygun olup olmadığınızı teyit etmeniz tavsiye edilir. Çünkü her bankanın teminatın yanı sıra belli başlı farklı şartları da olabiliyor.

Kara Listedekiler Nasıl Kredi Kartı Alır?

Kara listede olan kişiler normal şartlarda kredi ya da kredi kartı gibi bankacılık ürünlerinden faydalanamaz. Bunun için üzerinden belirli bir zaman geçmesi ve gecikmeli tüm borçların kapatılmış olması gerekir. Gecikmede borcunuz varsa bunların tamamını kapattıktan hemen sonra bloke teminatlı kredi kartı başvurusu yapabilirsiniz.

Bazı bankalar kara listede olan tüketiciler için bu imkanı sunar. Bloke teminatlı kredi kartını aldıktan sonra düzenli kullanırsanız kredi notunuz da kısa vade içerisinde düzelmeye başlayacaktır. Böylece artık diğer kredili ürünlerden de faydalanmaya başlayabilirsiniz.

Uzun süre kara listede kaldıktan sonra ya da kredi skorunuz çok düşükken bloke teminatlı kredi kartı almanız ilk adım olarak avantaj sağlar. Eğer bu fırsatı doğru adımlarla değerlendirirseniz kredi notunuzda hızlı bir iyileşme gözlenir. Bunun için teminatlı kartınızı kullanırken dikkate almanız gereken bazı hususlar vardır. Kısa bu hususlar;

Tüm bu detayları dikkate alarak kredi kartınızı doğru kullanmış olursunuz. Bu da aydan aya kredi skorunuzun düzelmesine, yükselmesine büyük oranda katkı sağlar. Belirli bir süre teminatlı kartınızı bu şekilde kullanırsanız kredi notunuz yükseleceği için teminat ortadan kalkabilir. Ayrıca diğer kredili ürünlerden de herkes gibi faydalanmaya başlayabilirsiniz.

Bloke teminatlı kredi kartı ürünleri hakkında merak edebileceğiniz tüm detaylara yer verdik. Konuya dair eksik ya da hatalı bulduğunuz kısımları ve görüşlerinizi yorum alanı üzerinden bizimle paylaşabilirsiniz. Yorumlarınızı dikkate alarak en kısa süre içerisinde geri bildirimde bulunmaya özen gösteriyoruz.

Findeks kredi notu kaç olmalıdır 2024, nasıl öğrenilir gibi sorular, kredi puanını bilmek isteyen tüketicilerin merak ettiği başlıca sorulardır. Kredi notu her tüketicinin yeni bankacılık ürünlerini kullanabilmesi açısından oldukça önemlidir.

Kredi notunu iyi tutmak bu hususta oldukça önemlidir. Kredi kullanabilmeniz için belirlenen kredi skorları belirli aralıklardan oluşan sayısal değerlerdir. Bu sayısal değerlerin her biri kredi limitinizi belirler. Findeks raporlarında yer alan sayısal değerler ve anlamları hakkında daha fazla bilgiye hemen içeriğimizin devamından ulaşmanız mümkündür.

Findeks kredi notu kaç olmalıdır sorusundan önce nedir sorusuna yanıt vermek gerekir. En yalın tanımıyla Findeks kredi notu, tüketicilerin kredi ya da kredi kartı, kredili mevduat hesabı gibi ürünlerden faydalanabilmesi için limitlerine ve borç durumlarına göre belirlenen rakamlardır. Bu sayısal değerler her tüketicinin limiti ve ödeme alışkanlıklarına göre düzenlenir.

Kredi notları 1 ile 1900 arasında farklılık gösterir. 1 seviyesinden 1900 seviyesine çıktıkça risk azalır. Yani Findeks notunuz ne kadar yüksek olursa, kredi ya da kredili ürün kullanımlarınız o oranda kolay olur. Bu nedenle özellikle bankaların ürünlerinden faydalanabilmeniz için kredi notunun yüksek olması, değerlerini korumanız oldukça önemli bir faktördür.

Findeks kredi notu skorları ve anlamları doğru okunmalıdır. Pek çok banka müşterisi Findeks raporunda yer alan skorların anlamını bilmeyenler için aktarmak gerekirse de;

Yukarıdan aşağıya dönük risk durumu artmaktadır. Puan yüksek oldukça kredi ve kredili ürün alma ihtimaliniz de aynı oranda yükselir. Kredi notunuzun değerlendirmesini bu skor tablosuna göre yapabilirsiniz. Ayrıca her ay kontrol sağlayarak duruma göre yükseltebileceğiniz aksiyonlar da alabilirsiniz.

Findeks kredi notu detaylarını düzenli olarak öğrenebilirsiniz. Normalde bankalar başvurunuz olmadığı sürece sizi kredi notuna dair bilgilendirmezler. Bunu öğrenmek için ek hizmetler almanız gerekir. Kredi notunu öğrenebilmeniz için ek hizmet almanız gerekir. Bu hizmeti, Findeks.com, Findeks Mobil ve İnternet Şubesi'nden almanız mümkündür. Bunun için izlemeniz gereken adımlar kısaca şu şekildedir;

Findeks kredi notu düşükse bunu yükseltmek için bazı detayları dikkate almanız yeterli olacaktır. Kredi notu her ay yeniden değerlendirilir. Bu da sizi kredili ürünleri ya da kredi kartlarını kullanma şeklinize göre değişir. Eğer Findeks kredi notunuzun yükselmesini istiyorsanız şu detayları dikkate almanız yeterli olacaktır;

Bu detayları dikkate alarak kredi notunuzun kolayca yükselmesini sağlayabilirsiniz. Kredili ürünleri düzenli kullanmak ve ödemeleri geciktirmemek kredi notunuzun yükselmesine etki eden en temel faktörlerin başında yer alır.

Kredi notu nedir, nasıl görülür gibi sorularınızın yanıtlarını içeriğimiz boyunca sunduk. Konuya dair görüşlerinizi, eksik ya da hatalı bulduğunuz alanları yorum alanına yazarak geri bildirim alabilirsiniz.

Ortak ATM hizmeti yaklaşık 10 yılı aşkın bir süredir hizmettedir. Bu sistem kullanıcıların işlemlerini daha kolay ve sorunsuz şekilde yapabilmelerini sağlar. Normal şartlarda her bankanın kendi ATM’si bulunur. Bankaların müşterileri de tüm işlemlerini çalıştıkları bankanın ATM’si üzerinden yapar. Ancak ortak ATM sistemi olan bankalarda sadece kendi bankanızın ATM’sini kullanmak zorunda kalmıyorsunuz.

Bankanızın anlaşmalı olduğu diğer bankaların ATM’leri üzerinden de işlem yapabiliyorsunuz. Bu işlemler para çekme, para yatırma ve benzeri tüm işlemleri kapsar. Hangi bankaların ortak ATM hizmeti var, bu hizmet nasıl kullanılır gibi merak ettiğiniz tüm soruların yanıtlarına içeriğimizin devamından ulaşabilirsiniz.

Pek çok banka ortak ATM sistemine dahildir. Son 10 yıldır giderek yaygınlaşan ortam ATM hizmeti kullanıcıların işini kolaylaştırır. Kamu bankalarının neredeyse tamamında ortak ATM sistemi mevcuttur. Kamu bankaları arasında yapılan anlaşmaya göre;

Ziraat Bankası, Ziraat Katılım, Vakıflar Bankası, Vakıf Katılım Bankası, PTT ve Emlak Katılım Bankası ATM'leri ortaktır.

Örneğin Ziraat Bankası müşterisi olsanız da en yakın PTT Bank ATM’si üzerinden işlemlerinizi yapabilirsiniz. Aynısı diğer kamu bankaları ATM’leri için de geçerlidir. Özel bankalar arasında da bu tarz anlaşmalar mevcuttur.

Örneğin Enpara.com kartınızda Denizbank ve TEB Bankası ATM’leri üzerinden işlem yapabilirsiniz.

Ortak ATM sistemiyle yapacağınız işlemlerde bir sınırlama vardır. Örneğin bazı bankalar günde en fazla 3 işlemi ücretsiz yapmanıza olanak verir. Sonraki işlemlerinizde ise işlem türüne göre hizmet bedelleri tahsil edilir.

Ortak ATM kullanmak bankanızın ATM’sini kullanmaktan farksız ve bir o kadar da kolaydır. Yapmanız gereken tek şey bankanızın ortak çalıştığı ATM’lerden birine giderek kartınızı ve şifrenizi girip işlemlerinizi yapmaktır.

Eğer gün içerisinde ilk kez ortak ATM ile işlem yapıyorsanız sizden herhangi bir ücret tahsil edilmeden işlemlerinizi yapabilmeniz sağlanır. Bankanızın hangi bankalarla anlaşmalı olduğunu bilmiyorsanız doğrudan müşteri hizmetleri ile görüşebilir

Ortak ATM’lerde işlem yapma sınırı bulunmuyor. Para çekme, para yatırma, kredi ödeme, kredi kartı ödeme başta olmak üzere aklınıza gelebilecek tüm işlemlerinizi kolayca yapabilirsiniz.

Yani çalıştığınız bankanın ATM’sinden hangi işlemleri yapıyorsanız, bankanızın anlaşmalı olduğu ortak ATM’ler üzerinden de tüm bu işlemlerinizi, işlem ücreti ödemeden yapabilirsiniz Sadece bankaların anlaşmasına ve işlem adeti sınırına dikkat etmeniz gerekir.

Genelde ortak ATM sisteminde günlük işlem adeti belirlenir. O işlem sayısının üzerine çıktıktan sonra işlem ücreti tahsil edilmeye başlar.

Ortak ATM sistemi, anlaşma üzerine tüketicilere sunulur. Her bankanın kendi içerisindeki anlaşma kriterleri ise değişir. Ancak genelde ortak ATM işlemlerinde bankalar müşterilerine 3 kez para çekme ve yatırma hakkını ücretsiz olarak sunar.

Sonrasında yapılan her işlem için ise belirli ücretler tahsil edilir. Bu ücretler yaptığınız işlemin hacmine göre farklılık gösterir. Yani ücretsiz işlem sınırını geçtiğiniz zaman işlemler için ücret tahsil edilmeye başlar.

Ortak ATM üzerinden aklınıza gelebilecek her türlü işlemi kolayca yapabilirsiniz. Bu işlemlerin başında standart para yatırma ve para çekme işlemleri yer alır. Hangi bankanın müşterisi olduğunuz fark etmeksizin diğer anlaşmalı bankaların ATM2lerini kullanarak 3 işlem limitine kadar ücretsiz faydalanabilirsiniz.

Bu işlemler kredi kartı yatırma, kredi kartı işlemleri, para çekme ve yatırma, havale, EFT gibi tüm işlemleri kapsar. Yani kendi bankanızın ATM’sinden yapabileceğiniz tüm işlemleri ortak ATM üzerinden de yapabiliyorsunuz.

Ortak ATM kullanımı büyük avantaj sağlar. Bulunduğunuz yerde kendi bankanızın ATM’si bulunmuyorsa en yakın anlaşmalı bankanın ATM’sini kullanma şansınız bulunuyor. Bu süreçte dikkat etmeniz gereken birkaç husus bulunuyor.

Bunların başında işlem limitleri yer alır. Her ortak ATM üzerinden toplamda 3 adet işlemi ücretsiz yapabilirsiniz. Bu işlemleri yanlış, eksik ya da hatalı yaparsanız işlem limitiniz düşer. 3 işlemden sonra sizden ücret tahsil edilmeye başlanır. O nedenle işlemlerinizi yaparken teyitli ve dikkatli yapmanız tavsiye edilir.

Ortam ATM hakkında merak edebileceğiniz tüm detaylara içeriğimiz boyunca yer verdik. Siz de konuya dair görüşlerinizi hemen yorum alanına yazarak paylaşabilir ve bizden geri bildirim alabilirsiniz.

Faizsiz kredi veren bankalar 2024 yılında kampanyalarına devam ediyor. Pek çok banka müşterisi hangi bankaların hangi şartlarla faizsiz kredi vereceğini merak eder. Özellikle de artan faiz oranlarından sonra gözle kampanyalı kredi ürünlerine çevrildi. Bankalar yeni müşteri kazanma kampanyalarında 0 faizli ihtiyaç kredisi gibi seçenekler sunabiliyor. Bu bankaların şartları, başvuru adımları ve daha fazlasını içeriğimizin devamından inceleyebilirsiniz.

2024 yılında faizsiz kredi veren bankalar mevcuttur. Bu bankalar genelde düşük limitli ihtiyaç kredilerini hoş geldin kapsamında sıfır faizle sunar. Faizsiz kredi alabileceğiniz bankalar ve kredi miktarları kısaca şu şekildedir;

Faizsiz kredi limitleri ve veren bankalar listesi yukarıdaki gibidir. Bu bankalar faizsiz kredileri sunarken bazı şartlar arar. Şartları yerine getiren herkes bu kredi fırsatlarını değerlendirebilir.

Bankaların özel kampanya dönemlerinde sunduğu faizsiz kredi fırsatları için bazı şartlar aranır. Bu şartları yerine getiren her tüketici sıfır faizle kredi çekerek kullanabilir. Ayrıca faizsiz kredi veren bankalar genel olarak sıfır faizli krediler için vade imkanı vererek ödeme periyotlarınızı da kolay hale getirir. Aradıkları şartlar ise genel olarak şu şekildedir;

Sadece bu şartları taşımanız ilgili faizsiz kredilerden faydalanmanız için yeterlidir. Online olarak faizsiz kredi veren bankaların müşterisi olabilirsiniz. Müşteri ol adımlarını aşağıdan inceleyerek hemen adım atmanız mümkündür.

Sıfır faizin yanı sıra düşük faizli kredi veren bankalar da oldukça yoğun merak edilir. Son dönemde artan faiz oranlarından sonra vatandaşlar nakit ihtiyaçları için en düşük faiz oranını sunan bankaları tercih eder. Bu bankalar kısaca şu şekildedir;

Tüm bu bankalar ihtiyaç kredisi kampanyaları düzenler. Çok yüksek limitli olmayan ihtiyaç kredilerinde vade oranına göre düşük faiz uygular. Eğer düşük ve kısa vadeli kredi tercihi yaparsanız faiz oranları da eş zamanlı düşecektir. Doğrudan bankaları arayarak kredili ürünleri hakkında daha fazla bilgi alabilirsiniz.

Bankaların yeni müşterisi olabilmeniz için artık doğrudan şubeye gitmenize gerek yoktur. Oturduğunuz yerden hızlıca banka müşterisi olabilirsiniz. Bunun için takip etmeniz gereken adımlar kısaca şöyledir;

Bu kısa adımların ardından bankalarda hesabınız açılmış olur. Açılan hesabınız kampanya varsa faizsiz kredi alabilmenizi sağlar.

Bunun için de başvurunuzu çalıştığınız bankanın mobil şubesi üzerinden kolayca yapabilirsiniz. Dilerseniz müşteri temsilcisiyle görüşme yaparak da faizsiz kredi başvurunuzu yapabilirsiniz.

Kredi kartı şifre bloke kaldırma işlemi basit birkaç adımlardan oluşur. Kredi kartınızın şifresi birden fazla nedenden ötürü bloke olabilir. Bloke nedeni ve türüne göre başvuracağınız çözüm adımları da farklılık gösterir. Bu adımlar kısaca;

Kayıp ve Çalıntı Durumunda;